Cet article fait partie d’une série de compte-rendus du barcamp « Crowdfunding Camp Paris 2 – 2013, Année du Crowdfunding ? » qui s’est tenu à La Cantine, le 14 décembre 2012 dans le cadre de la semaine européenne du crowdfunding et avec le collectif FinPart et l’Association Professionnelle Financement Participatif France qui regroupe les acteurs du crowdfunding en France.

- Définition du crowdfunding

- Réglementation du crowdfunding en France (le présent article)

- Présentation de l’Association Financement Participatif France

La réglementation est très structurante pour l’activité de crowdfunding car :

- Le crowfunding n’existe pas dans la réglementation française et il n’y a pas encore été introduit comme sont en train de le faire les USA avec le JOBS Act.

- Dans un pays de droit positif comme le notre, les textes « positifs » font références par opposition à la « sotf law » anglo-saxonne (autorégulation par la profession, organisation de place conventionnelle,…). En France, tout ce qui n’est pas explicitement autorisé par les textes « positifs » est censé s’exposer à un risque de requalification juridique (la jurisprudence n’ayant pas le statut protecteur qu’elle possède en droit anglo-saxon). Cela est particulièrement le cas dans la banque, domaine complexe techniquement et opérationnellement. Le problème est que cela va à l’encontre des principes de l’Etat de droit et la requalification a souvent tendance à dériver vers l’abus de droit sans qu’existe de véritable contre-pouvoir et sans que les principes protecteur de la « soft law » (stabilité des normes, processus contradictoire, séparation des rôles) ne puissent s’appliquer.

- La position actuelle du régulateur sur le crowdfunding peut se traduire comme suit « Vous n’entrez dans aucune catégorie existante. Il faudrait créer une nouvelle catégorie. Je ne veux pas créer de nouvelle catégorie pour vous. Donc, entrez dans une catégorie existante. Et si vous vous posez des questions sur les règles à appliquer prenez les plus rigoureuses et non les plus souples ».

- Il y a donc deux catégories de plateformes face à la réglementation : celles soumises au Code Monétaire et Financier et celles non soumises ou exemptées (les plateformes solidaires bénéficient notamment d’exemptions assez larges).

Les contraintes amenées par la réglementation sont les suivantes :

- Obligation d’information et de rédaction d’un « Prospectus » visé par les autorités de tutelle dans le cadre d’une promotion publique avec « Appel public à l’épargne » (appelé maintenant OPTF : Offre Publique de Titre Financier)

- Agrément pour la collecte et la conservation des fonds (de type statut d’ « Etablissement de Monnaie Electronique ») impliquant :

- des obligations de Connaissance des clients (identité) (Know Your Customer) et de contrôle de l’origine et des opérations financières (anti-blanchiment)

- Agrément pour la distribution de produits financiers et l’intermédiation entre investisseurs et projets (de type statut de « Prestataire de Service d’Investissement)

- Incluant des obligations de qualification du niveau d’expertise financière des clients et d’adaptation à ce niveau des produits distribués (Il est par exemple interdit de proposer des produits de microfinance qui sont considérés comme trop risqué par rapport à la compétence des épargnants lambda)

- Autorisant la conservation et l’affectation des fonds sur des projets ainsi que leur reversement

- Agrément de gestion des instruments de « placement » maintenant le lien juridique entre les contributeurs et les projets et permettant de gérer le transfert juridique des fonds aux projets (de type statut organisme de placement collectif de titres, OPCVM, FCP)

- Instrument permettant d’intégrer en capital ou prêt dans les projets les fonds collectés, de syndiquer les contributeurs et de gérer de manière isolé les opérations financières de chacun des projets.

- Chaque instrument (don, prêt, capital) ayant ses propres règlementations qui s’appliquent aussi notamment en matière fiscale.

- Le prêt est notamment en France un monopole bancaire et ne peut être réalisé que par une banque. Une exemption existe cependant (la France est aussi le pays des niches d’exemption) pour les prêts de long terme non garantis pour les entreprises (dénommés d’ailleurs « prêts participatifs » dans la réglementation).

Le régulateur belge a fait une présentation complète de ce qu’impliquait une activité de crowdfunding au regard de la législation belge. Les principes et textes de loi seraient similaires en France (modulo les modalités nationales de transposition des directives européennes qui rendent très difficile le déploiement d’un service d’un pays à l’autre en Europe.).

Pour plus de détail sur la comparaison des différentes réglementations européennes :

http://www.slideshare.net/kdbuyser/crowdfunding-13260721

http://www.debuysere.com/business-of-technology-startups/internet-based-public-offerings/share-issues-crowdfunding/

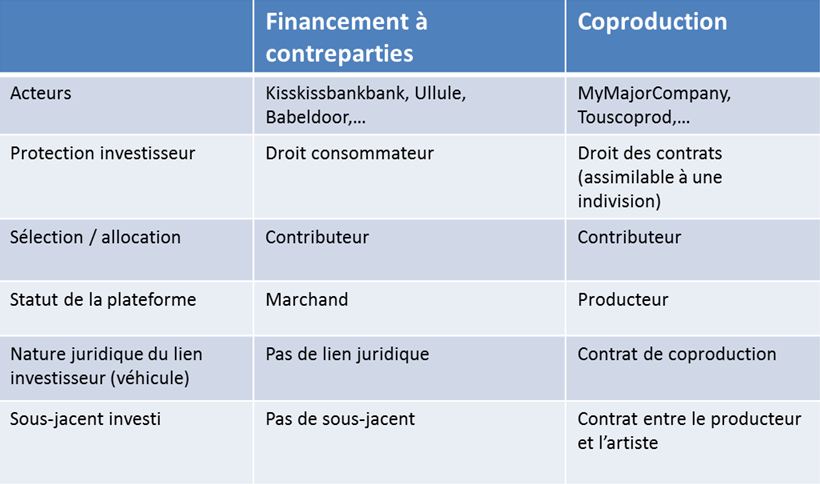

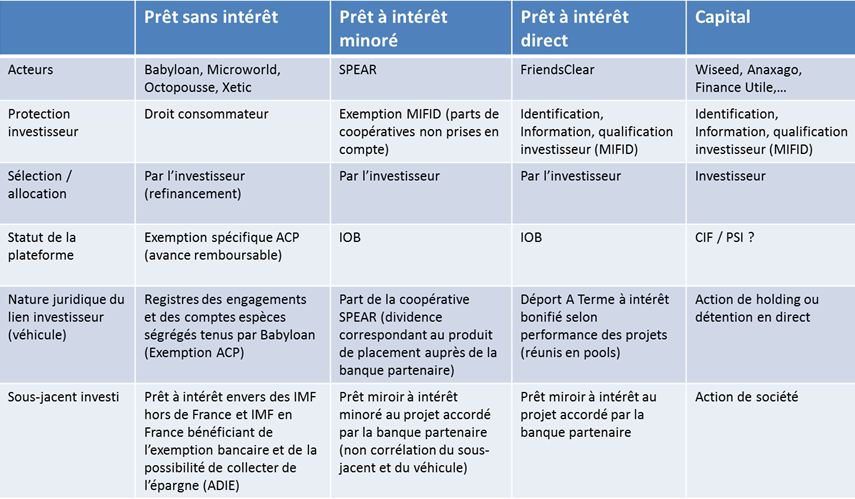

Vous trouverez ci-dessous 2 tableaux récapitulant les principaux modèles vus du point de vue de la réglementation

Tableau des modèles de crowdfunding non régulés par le Code Monétaire et Financier

Tableau des modèles de crowdfunding régulés par le Code Monétaire et Financier (incluant les exemptions légales et réglementaires)

Si la réglementation vous passionne, je vous recommande en bonus deux autres de mes articles :

- Quel droit pour le développement de la banque en ligne ?

- Peut-on tout faire en banque sur internet ?

Pingback: Le gouvernement veut adapter la réglementation | Association Financement Participatif France

Pingback: Le gouvernement veut adapter la réglementation pour permettre le financement participatif | Association Financement Participatif France

Pingback: Réglementation du crowdfunding en France | Association Financement Participatif France

Pingback: CowFunding.org