L’aménagement annoncé de la réglementation du financement participatif (crowdfunding) en France conformément aux recommandations des régulateurs conduit à se poser la question du potentiel du marché pour ce type de financement et de son impact sur les acteurs traditionnels du financement.

Le crowdfunding s’inscrit comme l’application à la finance d’une évolution plus large du développement de la « consommation collaborative » qui se base sur des modèles de :

- Circuits courts et desintermédiation

- Achats groupés

- Partage d’information

- Services partagés

- Services collaboratifs

Ces nouveaux modèles ont quitté le stade d’émergence et montrent des taux croissances très significatifs avec un potentiel de marché de long terme.

Des acteurs tels que Airbnb, BlaBlaCar (ex covoiturage.fr) et Etsy l’illustrent :

Airbnb (hébergement partagé)

- 12-15 M réservations (2012)

- Croissance : +500%

- Capitalisation : 2,5 Md$

Blablacar (covoiturage)

- 7,2 M réservations (2013)

- 3 M membres

Etsy (marketplace créative et artisanale)

- CA : 1,1 Md$ (2012)

- Croissance : +59%

- 1 M membres

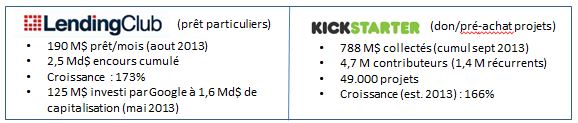

Le marché du crowdfunding suit la même dynamique de croissance (un peu décalée avec une courbe en « crosse de hockey ») et les acteurs US en tête affichent des potentiels de développement très importants.

Lending Club

- 190 M$ prêt/mois (aout 2013)

- 2,5 Md$ encours cumulé

- Croissance : 173%

- 125 M$ investi par Google à 1,6 Md$ de capitalisation (mai 2013)

Kickstarter

- 788 M$ collectés (cumul sept 2013)

- 4,7 M contributeurs (1,4 M récurrents)

- 49.000 projets

- Croissance (est. 2013) : 166%

L’étude de référence de Massolution sur le marché mondial du crowdfunding montre un quasi doublement de l’activité de 2012 à 2013 avec 1 millions de projets financés en 2012.

|

2012 |

2013 |

|

2,7 Md$ |

5,1 Mds (est.) |

|

1 M projets Croissance : 93% |

Croissance : 81% |

Le tableau des acteurs du P2P Lending établi par Wiseclerk donne une bonne vision de la croissance des différentes plateformes du secteur.

Le marché global du crowdfunding n’est pas homogène. Il est aujourd’hui différencié sur la base des instruments de financement (don, prêt, capital) mais cette différenciation est artificielle car elle repose sur la réglementation et non sur des cas d’usage de financement.

Pour mieux appréhender le marché et son potentiel, il est donc nécessaire d’adopter d’autres catégories telles que :

- Territoire de financement :

- Nouveau territoire de financement, pas ou mal couvert par les acteurs du financement traditionnels

- Territoire en concurrence avec les acteurs du financement traditionnel

- Couverture des fonctions de crowdfunding

- Couverture de l’ensemble des étapes du crowdfunding

- Partage et « co-conception » des projets

- Sélection, validation des projets par la « foule »

- Financement (quelque soit le modèle financement complet, partiel, abondement, refinancement, cautionnement

- Couverture partielle des étapes de crowdfunding

- Toute combinaison partielle des fonctions / étapes listés comme par exemple se limiter à financer des projets déjà packagés et sélectionnés par la plateforme sans intervention de la foule. Il est même possible d’envisager du crowdfunding sans « funding » : le projet est co-construit et sélectionné par la foule et il est financé par des moyens traditionnels.

- Schéma de rétribution des projets

- Projet personnel : basé sur l’évaluation de la pertinence du besoin et de la capacité financière des revenus de la personne, par exemple « partir en vacances » ou « acheter un nouveau smartphone »

- Projet d’entreprise : basé sur le potentiel de revenus généré par la réalisation du projet lui-même. Un projet personnel peut être un projet d’entreprise en phase amont. Par extension, les projets créatifs et artistiques (dépourvus de revenus en tant que tel mais octroyant une « contrepartie symbolique monétisée ») peuvent y être rattachés

- Infrastructure / Biens communs : basé sur des revenus (ou l’absence de revenu) du projet connus à l’avance.

Les nouveaux territoires de financement de projets d’entreprise en crowdfunding complet (co-conception, sélection et financement) constituent le segment par excellence du crowdfunding :

- Projet au stade amont, voire non organisé en société pour lequel le financement constitue aussi un « test marché ». C’est le domaine privilégié de Kickstarter avec des projets comme la Pebble Watch, le stylo 3D 3Doodler ou Lima la prise USB dans le cloud.

- Entreprises à potentiel de développement dans le « funding gap » (zone de financement de 100/250K€ à 2,5M€ avec une activité générant un CA mais limité et encore loin du point d’équilibre, non ou insuffisamment couverte par les acteurs traditionnels du financement)

- TPE, voire PME ne correspondant pas au critères de sélection des acteurs traditionnels du financement voire subissant un resserrement de ces critères

- Taille limité et rentabilité conséquente faible

- Absence d’historique (création, pas de relation avec le chargé de clientèle)

- Secteur d’activité ou ratio financier exclus par la gestion centralisé du risque

- Absence d’expertise sectorielle (par exemple sur les commerces ambulants ou le eCommerce)

- Affectation bloquée du capital pour respecter les ratios prudentiels

- Exclusion du fait de caractéristiques de conformité

Les territoires de financement en concurrence avec les acteurs traditionnels en crowdfunding partiel (projets pré-selectionnés, financement seul) constituent un marché sur les segments où des avantages comparatifs peuvent être avancés. C’est le cas sur le segment des prêts personnels aux USA ou en Angleterre où les taux d’intérêt du marché traditionnel sont élevés et où s’épanouissent les Lending Club, Prosper, Zopa ou Ratesetter . Les plateformes, initialement plus orientées vers la sélection directe des projets, se sont dotées d’outils automatisés d’investissement pour accueillir des populations d’investisseurs plus nombreuses, moins impliquées et souhaitant investir selon des critères financiers de portefeuille (risque / rendement) comme Lending Club. C’est le positionnement choisi d’un Prêt d’Union en France qui s’assimile plus cependant dans ce cas à de la titrisation « low cost » de prêts personnels sur un segment « haut de gamme » auprès d’investisseurs directs.

Il existe d’autres segments du marché qui n’ont pour le moment pas ou peu été explorés par les acteurs :

- Les projets personnels de population n’entrant pas dans les critères de sélection des acteurs traditionnels du financement (jeunes, intérimaires, free-lance, faible scoring) ou subissant le resserrement des critères de ces acteurs. Cela constitue un nouveau territoire sur lequel les capacités de collecte d’information (notamment de réseau et de dynamique social) et de sélection du crowdfunding peuvent apporter des facteurs de différenciation

- Les projets personnels sur le territoire des acteurs traditionnels en s’appuyant sur les mécanismes de révélation d’information et de sélection du crowdfunding pour améliorer la sélection et le financement par des moyens traditionnels (avec un financement ou pas des internautes contributeurs).

- Les projets d’entreprise sur le territoire des acteurs traditionnels en utilisant complètement ou partiellement les mécanismes de crowdfunding à l’exemple de Funding Circle en Angleterre qui réalise des prêts jusqu’à 1M£ pour des entreprises.

- Les projets d’infrastructure et de biens communs la plupart du temps sur des territoires des acteurs traditionnels avec des logiques mixtes de financements et d’implication / acceptation sociale.

Le terrain de jeux à explorer est vaste et son potentiel de croissance encore plus.

Pingback: Crowdfunding | Pearltrees