L’évolution du cadre législatif et réglementaire pour favoriser le développement du crowdfunding (financement participatif) fait l’objet d’une consultation publique de la part du régulateur.

Il est important d’y envoyer individuellement un nombre maximum de réponses afin de garantir le succès d’un tel mécanisme de consultation (assez rare pour le noter) et soutenir le crowdfunding face à ses détracteurs.

Comme la date de fin de consultation est pour ce vendredi 15 novembre 2013, cet appel est donc pour action immédiate.

Si vous voulez simplement exprimer votre soutien, signez la pétition de soutien à la réponse publique faite par P2PVenture.org – FinPart (cf texte ci-dessous).

Pour agir vous pouvez reprendre un des textes des contributions ci-dessous et l’envoyer en votre nom propre ou en reprendre les arguments et rédiger votre propre contribution (les textes sont libres de droit vous pouvez vous les approprier sans même avoir à citer les sources).

Les adresses d’envoi sont les suivantes :

- Ministère de l’économie et des finances : hcp@dgtresor.gouv.fr

- ACPR : financement-participatif@acpr.banque-france.fr

- AMF : directiondelacommunication@amf-france.org

Les textes des contributions :

- Association Financement Participatif France regroupant les plateformes

- P2PVenture.org – FinPart (contributeur du Livre Blanc sur le Financement Participatif)

- PME Finance (financement en capital)

- Ma propre contribution en pdf et en word

2 liens complémentaires :

Le texte de ma contribution :

Propositions de modifications législatives et réglementaires

Création du statut de conseiller en investissements participatifs (CIP)

Le texte proposé transpose un statut équivalent au « Conseil en Investissement Financier » pour les activités de financement participatif ave le titre de « Conseiller en Investissement Participatif ». Le principal apport du CIP est de créer un statut facilement accessible, sans condition de capital minimum, permettant l’exercice légal du financement participatif en capital (qui sans cela est exposé au risque de requalification par le régulateur – comme celui-ci l’a montré). Au-delà de cela, le statut de CIF (comme celui de CIP), contrepartie de sa facilité d’accès, n’apporte que peu d’avantages (des conditions de compétences, une assurance professionnelle obligatoire et des règles d’organisation de la profession via une adhésion obligatoire à une association professionnelle). Il permet de jouer un rôle de conseil (« fourniture de conseil aux entreprises en matière de structure de capital, de stratégie industrielle et de questions connexes ainsi que la fourniture de conseil et de services en matière de fusions et de rachat d’entreprises » (service connexe mentionné au 3 de l’article L. 321-2)), de présentation des offres et de « procéder à la prise en charge et au suivi des bulletins de souscription à destination de l’émetteur » (Art. 325-50).

A contrario, il ne permet pas de collecter l’argent et interdit en outre d’exercer d’autres activités comme celles de CIF, de courtier en assurances ou d’IOBSP.

Le statut de CIP apparaît donc comme adapté pour des activités :

- En phase de démarrage et d’évaluation de potentiel (ne nécessitant pas un long processus d’agrément et des conditions contraignante notamment en capital),

- De conseil pour des entreprises réalisant elles-mêmes les opérations de financement

- Associées à un partenaire, Prestataire de Service d’Investissement (PSI) pour assurer l’opération de placement, société de gestion ou opérateur d’un instrument de collecte pour structurer la collecte des fonds

Par contre pour mettre en œuvre une plateforme de financement participatif en capital dans son acceptation pleine, ce statut n’est pas adapté et celui de Prestataire de Service d’Investissement pour le service d’investissement de Réception Transmission d’Ordre avec détention de fonds appartenant à la clientèle parait plus adapté. Ce statut est moins accessible que celui de CIP. Il nécessite une procédure d’agrément et un capital minimum de 125.000€. Mais cela reste relativement accessible pour un nouvel entrant de type startup. Ce statut n’est pas explicitement mentionné dans le texte mais il a été discuté lors des réunions d’échange avec le régulateur.

Seul ce statut permet de construire une plateforme en capacité de réaliser l’ensemble des opérations, notamment de collecte entièrement sur internet.

L’utilisation effective de ce statut de PSI RTOP repose sur la non qualification automatique des plateformes comme accomplissant du placement non garanti avec démarchage (cf partie Propositions de doctrine de l’ACPR et de l’AMF relative au service placement non garanti). Dans le cas contraire, si la qualification de placement non garanti est automatique, le statut nécessaire est celui de PSI placement non garanti dont les conditions d’accès (capital minimum de 730.000€) excluent de fait tout acteurs émergents et ne permet pas le développement de véritable plateforme de financement participatif en capital.

Recommandation :

L’articulation des deux statuts :

– Le CIP, facilement accessible, qui permet le développement de nombreux acteurs sur de nombreux segments et approches du marché

– Le PSI RTO avec un seuil significatif mais non excluant de 125.000€ qui permet le développement de véritable plateforme complète (à la réserve de son acceptation dans la doctrine ACPR/AMF)

nous semble constituer un dispositif susceptible à la fois :

– De favoriser l’émergence de nouveaux modèles de financement

– De permettre leur développement cohérent et à long terme au-delà de l’étape d’émergence

– En garantissant une maîtrise des risques et la protection de l’investisseur.

Assouplissement du monopole bancaire

Le projet de texte propose l’édiction de seuil en deçà desquels l’activité de prêt rémunéré en ligne serait autorisée et reconnue. L’internaute pourrait ainsi prêter sur un site de financement participatif par le prêt et moyennant rémunération, une somme maximum de 250 euros par projet. Chaque projet pourrait lever un maximum de 300 000 euros. Le financement d’un projet serait conditionné à un nombre minimum de 20 prêteurs.

Pertinence et impact de l’assouplissement du monopole bancaire

Les établissements détenteurs actuels du monopole bancaire et plus encore leur syndicat professionnel ne manqueront pas de s’élever contre l’assouplissement du monopole bancaire et ses impacts potentiels.

De tels arguments ne nous paraissent pas pertinent car :

– Il existe déjà une liste d’exemptions significatives au monopole bancaire qui sont toutes exploitées par des acteurs significatifs (par exemple Isodev sur le prêt participatif ou l’ADIE) et ceux-ci n’ont pas entrainé de déséquilibre marqué de la position des banques ou du marché dans son ensemble

– Le monopole bancaire est défini en France de manière particulièrement extensive. L’extension de cette définition est à la fois relativement récent (essentiellement la loi bancaire de 1984) et présente des écarts par rapport à la définition européenne de banque. Par exemple, ce monopole intégrait jusqu’à récemment les moyens de paiement ce qui a conduit à un ajustement sémantique de la formulation de la loi pour la rendre compatible (« service de paiement » dans la loi originelle et « service bancaire de paiement » dans la loi actuelle). Nous pensons que cette nouvelle exemption fera progresser les établissements de crédit vers une meilleure adaptation à la conformité européenne de la notion de banque. Et cela d’autant plus que :

- Les plateformes de financement participatif n’effectuent aucun rôle de transformation des montants prêtés que ce soit en terme de risque ou d’échéance à la différence des banques.

- La plupart des banques françaises opèrent dans d’autres pays de l’espace européen sans disposer de l’équivalent du monopole bancaire français sans que cela semble altérer leurs opérations ou leurs positions concurrentielles dans ces pays par ailleurs.

– Pour les financements d’entreprises, malgré des statistiques globales qui indiquent que les l’offre bancaire peuvent être relevés :

- Dans les segments inférieurs (moins de 25.000€) le phénomène est très marqué du fait de l’absence de statistiques et du caractère des projets (montants faibles, diversité des secteurs d’activité et des profils d’entrepreneurs,…).

- Mais dans les segments supérieurs, normalement mieux servis, de nombreux cas d’espèces de défaillance et de restrictions peuvent être constatés. Les contraintes externes qui s’exercent dans les mécanismes de sélection des banques (pilotage des ratios prudentiels bancaires, exclusions sectorielles du fait de la politique de risque, critères de conformité ou ratios financiers, manque de compétences d’analyse sectorielle sur certains segments,….) expliquent ces problèmes indépendamment des caractéristiques intrinsèques des projets.

- Le faible nombre et la forte homogénéité des établissements bancaires et l’absence de toute alternative de financement (les financements de marché ne sont ouverts qu’à des acteurs de taille déjà importante comme les ETI) ne poussent pas les banques à fournir des efforts pour augmenter ou améliorer leurs offres de financement. Le développement d’alternative au financement bancaire à travers la nouvelle exemption serait susceptible de jouer ce rôle de stimulation que ne joue pas présentement la concurrence.

– En terme d’impact potentiel, l’introduction du financement participatif n’apparait pas susceptible de déstabiliser le marché global du fait de la taille de celui-ci et notamment en regard de l’impact d’autres évolutions actuelles beaucoup plus impactantes (« shadow banking », possibilités déjà ouvertes de prêt par les assureurs et les collectivités locales).

– Les banques montrent, par ailleurs, un intérêt et sont susceptibles de tirer parti de cette exemption du fait de leur position privilégiée en relation avec les porteurs de projet et les particuliers et de la légitimité de leur intermédiation en la matière.

A notre connaissance, les établissements bancaires n’ont jamais été en capacité de présenter des éléments factuels permettant d’établir un lien direct entre leur niveau d’activité et d’emploi et l’impact potentiel du crowdfunding y compris sur des marchés en phase de maturité plus avancé comme les USA et l’Angleterre.

Sur le risque que cette exemption fait peser sur les particuliers prêteurs, le texte apporte une réponse avec le seuil d’exposition maximale par projet et l’obligation de rexprimer son choix à chaque projet. Les protections générales apportées par la loi (information, rétractation,…) s’appliquent par ailleurs.

Sur le risque que cette exemption fait peser sur les emprunteurs (surendettement, défaillance,…), il peut être géré par les diligences menées par les plateformes. Nous recommandons de développer des règles de conduite des plateformes dans ce domaine. La création d’un statut légal spécifique (Etablissement de Financement Participatif) ou jurisprudentiel (un établissement de paiement spécialisé en financement participatif) constituerait un cadre pour développer cet aspect à l’image de ce qui est fait en Angleterre. Ce point est développé plus en détail dans la partie « Statut d’établissement de paiement ».

Recommandation :

L’introduction d’une nouvelle exemption au monopole bancaire aurait un effet positif sur l’activité du secteur bancaire.

Seuil transactionnel des 250€ maximum par prêteur

Le seuil des 250€ doit être évalué à deux niveaux :

– La protection des particuliers en terme d’exposition au risque

– L’impact du seuil sur la capacité et la trajectoire de développement des plateformes

Le seuil de 250€ constitue l’exposition maximale du particulier par rapport à chaque projet auquel il souscrit si la totalité de son placement est perdu. Une perte de 250€ ne constitue pas une perte significative dans un patrimoine financier (pour rappel le patrimoine français moyen est d’environ 350.000€ tout compris dont immobilier et de 40.000€ en patrimoine financier). Ce seuil pourrait être facilement augmenté tout en maintenant une exposition réduite du patrimoine global.

Si l’on considère que l’exposition maximale à la perte du patrimoine ne doit pas excéder 10% alors, les patrimoines considérés doivent être de montants minimum suivants :

|

Montant d’exposition projet maximum |

Montant minimum du patrimoine |

|

250€ |

2.500€ |

|

500€ |

5.000€ |

|

1.000€ |

10.000€ |

|

1.500€ |

15.000€ |

|

2.500€ |

25.000€ |

Ces patrimoines apparaissent de montants minimum inférieurs largement inférieur au patrimoine moyen français.

La manifestation de la volonté de réengagement obligatoire pour chaque nouveau financement accordé à un projet limite la possibilité d’être engagé sans contrôle du montant ou pour des montants disproportionnés.

Au final, il nous parait possible d’augmenter le plafond de 250€ en conservant le caractère protecteur de la règle jusqu’à un niveau de 2.500€.

Sur l’impact du seuil sur la capacité et la trajectoire de développement des plateformes, il est important de mettre en regard la dimension des communautés à mobiliser pour atteindre les montants total de projet rendus possibles et celles des plateformes existantes.

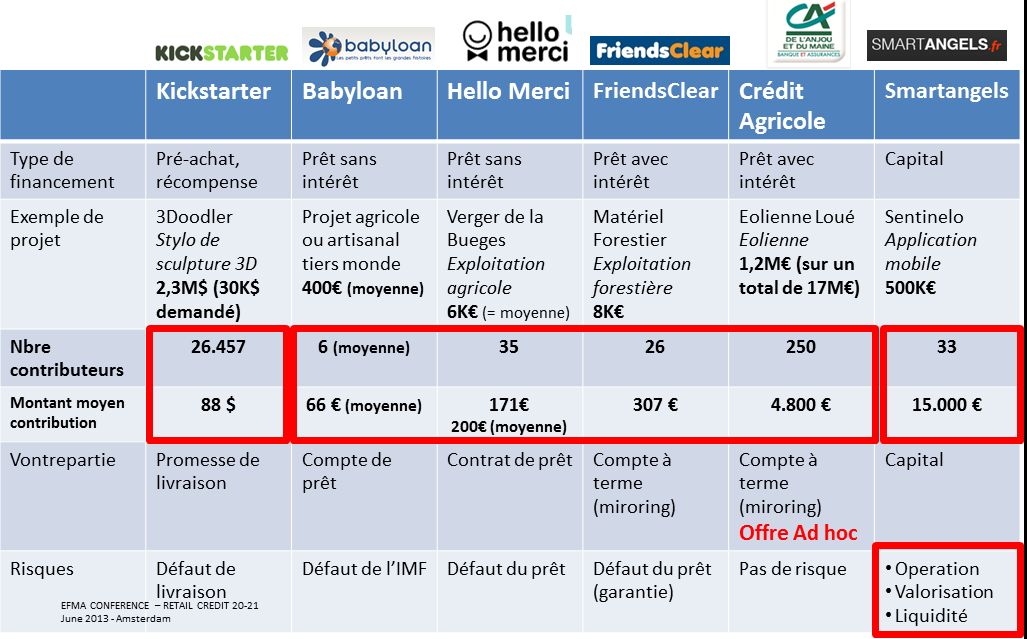

Si l’on compare différents projets représentatifs des opérations de financement participatif et de leur capacité à attirer une communauté sur des projets (cf. schéma ci-dessous), quelques conclusions s’imposent :

– Les grands nombres d’utilisateurs sont l’apanage des plateformes de don en mode « préachat » sans montant limite du projet avec un montant moyen par contributeur (« ticket ») relativement faible.

– Pour les plateformes de prêt, les montants moyens par contributeurs sont d’autant plus élevés (et le nombre de contributeurs limité) que la plateforme se trouve dans le champ du rémunéré.

– Les communautés les plus nombreuses sont l’apanage des plateformes les plus anciennes sur les marchés les plus matures (ce qui n’est pas le cas de la France)

Rappelons que la force du financement participatif réside dans la capacité du porteur de projet à mobiliser ses cercles relationnels pour soutenir son projet. Pour financer un projet d’un montant de 300 000€, le porteur devrait à minima réunir une communauté de 1200 personnes pour une contribution de 250€ par personne. Il s’agit là d’une taille de communauté quasiment impossible à mobiliser qui entraînerait l’échec de nombreux projets.

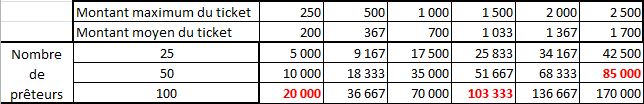

Le tableau ci-dessous détaille différents cas de figure pour fixer le seuil optimal :

- Le montant maximum du ticket est le seuil (de 250€/projet/personne à 2500€/projet/personne)

- Le montant moyen du ticket est calculé avec 2/3 des prêteurs au montant maximum et 1/3 des prêteurs à 100€ car on ne peut pas s’attendre à ce que tous les prêteurs mettent le montant maximum autorisé sur tous les projets

- Les montants seuils des projets atteignables sont portés dans le coeur du tableau selon le seuil fixé et le nombre de prêteurs.

Cela crée un « gap » dans la trajectoire de développement d’une plateforme entre des montants limités auprès d’une communauté limité (un projet de 20.000€ financé par 100 personnes à 250€/personne) et des montants plus importants (300.000€) nécessitant une communauté d’une taille impossible à réunir (1200 personnes) car elle nécessite de passer par des étapes intermédiaire à 200, 500, 700, 1000 personnes, elles-mêmes non réalisable avec le seuil actuel de 250€/projet/personne).

Aussi, afin de permettre le développement des plateformes de prêt dans le domaine limité qui leur a été fixée (montant maximum de 300.000€), nous préconisons de fixer un seuil plus important pour le montant maximum par projet par personne afin d’assurer le passage des étapes intermédiaires.

Le seuil actuel de 250€ limite le montant du projet à 20.000€ avec un nombre vraisemblable de 100 prêteurs (qui est déjà un nombre élevé).

Nous demandons a minima un seuil de 1500€ par projet par personne afin de pouvoir atteindre un montant de projet financé de 100.000€ avec 100 prêteurs.

Nous préconisons un seuil optimum de 2 500€ par projet par personne afin de pouvoir atteindre un montant par projet proche de 100.000€ avec un nombre plus raisonnable de 50 prêteurs.

Par ailleurs, comme les seuils de 250€ et 2500€ correspondent à des seuils de contrôle chez l’opérateur de paiement, il serait envisageable :

– Que aucun contrôle ne soit réalisé jusqu’à 250€ (ce qui correspond à la règle actuelle pour les opérateurs de paiement)

– Que des diligences simplifiées (de type questionnaire déclaratif de type MIF de qualification de la compréhension du risque et de l’exposition pour le prêteur) soient mises en place jusqu’à seuil de 2500€/projet/personne.

Recommandation :

Afin de permettre le développement des plateformes de prêt, la fixation d’un seuil par projet et par personne plus important serait pertinente :

Un seuil de 1500 euros par projet et par personne à minima afin de pouvoir atteindre un montant de projet financé de 150.000€ avec 100 prêteurs dans le meilleur des scénarii.

Dans l’idéal, un seuil de 2 500 euros pour un nombre plus raisonnable de contributeurs à mobiliser.

Seuil global des 300.000€

Le seuil des 300.000€ couvre une grande part (plus de 50%) des financements demandés par les TPE et PME (cf. schéma ci-dessous).

Néanmoins, les acteurs du secteur estiment que ce plafond restreint fortement les capacités des plateformes, notamment pour le financement des investissements ou du besoin en fonds de roulement des entreprises.

De plus, comme argumenté en introduction, des situations de défaillance de financement sont identifiables à ce niveau et au-delà de ce niveau.

Recommandation :

Les plateformes de prêt proposent la prise en considération d’un seuil global plus élevé :

– à minima à 500 000 euros,

– Dans l’idéal à 1 million d’euros.

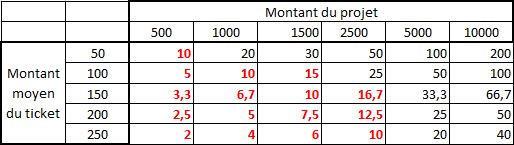

Seuil des 20 prêteurs par prêt

Dés lors qu’un plafond par transaction est fixé, les acteurs du secteur ne comprennent pas l’utilité d’un seuil minimum de 20 contributeurs par projet . En effet, le montant de prêt par projet étant lui-même plafonné, il crée de fait la diversification d’investisseurs par projet. Il s’agit là d’une contrainte particulièrement pénalisante pour les plateformes de prêt.

D’autre part, la mise en place d’un tel ratio de prêteurs met en danger les sites de microcrédit et de petits prêts dont les montants moyens de projet tournent autour de 400 euros (en moyenne 6 prêteurs par projet chez Babyloan, Xeetic, Microworld par exemple et la situation d’un prêteur unique dans 20% des cas). Ce type de site, ne pourraient fonctionner de manière satisfaisante avec l’imposition d’un nombre minimum de prêteurs car il risquerait de décourager les prêteurs très engagés, lassés du trop grand nombre de transactions qu’ils auraient à faire dés lors qu’ils voudraient engager une somme significative dans le prêt en ligne.

Par exemple un prêt de 1500€ (prêt de type ADIE) nécessite de limiter la contribution individuelle à 75€ pour respecter la règle des 20 personnes (au lieu de 6 personnes à 250€). Le tableau suivant qui représente le nombre de prêteur dans le corps du tableau en fonction du montant du projet et du montant apporté par chaque prêteur montre bien les contraintes que cela représente pour les petits montants de prêt :

Nous préconisons a minima d’abaisser le seuil des 20 personnes à 5-10 personnes maximum voire de le supprimer.

L’objet du seuil semble être de réserver l’exemption accordée uniquement à des prêteurs individuels agissant en foule mais il nous semble que le seuil des 250€ (même porté à 2500€) fait double emploi avec ces objectifs puisque, en tout état de cause, il ne permet pas à des acteurs de mettre en place une activité « professionnelle » de prêt (un prêteur individuelle « usurier » par exemple). La seule hypothèse serait que ce dernier ne fasse que des micro-prêts (de 250€ à 2500€ selon le seuil). En cas d’arbitrage entre le seuil de 20 personnes par prêt et de 250/2500€ par prêt par personne, c’est l’augmentation du seuil de 250e à 2500€ qui est a privilégier (car il s’exerce de 5000€ à 300.000€ alors que le seuil de 20 personnes n’est contraignant que pour les prêts de faible montant).

Recommandation :

Face à la très forte contrainte imposée par cette disposition et du fait du grand risque qu’elle fait peser sur certains acteurs du secteur, une modification de cette approche parait incontournable :

– A minima, qu’un seuil de taille de projet soit créé en deçà duquel ce ratio ne s’appliquerait pas.

– Dans l’idéal, que cette disposition soit supprimée .

Création d’un régime prudentiel dérogatoire pour certains établissements de paiement

Les plateformes de prêt insistent sur la nécessité de créer un statut pour l’exercice de l’intermédiation de prêt rémunéré et solidaire en financement participatif du fait des insécurités juridiques du cadre réglementaire actuel. Cette proposition ne s’applique qu’au prêt rémunéré et solidaire, pas nécessairement pour le don.

A été proposé dans le Livre Blanc, la création d’un statut spécifique d’Etablissement de Financement Participatif doté des capacités d’action pour compte de tiers et de collecte d’argent. Cette demande n’a pas été retenue et dans la consultation, l’AMF et l’ACPR indiquent que « la réception de fonds en faveur d’un tiers constitue un service de paiement ». Il s’agit de la réitération de la position exprimée dans le Guide ACP / AMF du 14 mai 2013.

Implicitement, cela signifie qu’une plateforme de financement participatif en prêt rémunéré et solidaire doit opter pour le statut d’Etablissement de Paiement pour acquérir un statut pour ces opérations.

L’assimilation d’une opération de financement participatif en prêt à une opération de paiement ne nous semble pas correcte d’un point de vue logique. Et cela d’autant plus qu’une opération de financement participatif en capital n’est, elle-même, pas qualifiable d’opération de paiement alors qu’elle en présente toutes les similarités.

Cependant, en l’absence de solution alternative de statut pouvant être mise en œuvre à court terme, nous considérons le statut d’établissement de paiement pour les opérations de financement participatif en prêt rémunéré comme une avancée.

Certaines solutions alternatives ont été considérées (fiducie,…) mais leur sécurité et leur portée juridique n’ont pas été validées. Autant que leurs modalités ne sont adaptées au métier. Nous attendons qu’elles continuent à être évaluées voire qualifiées par le régulateur.

Les implications de la nécessité d’obtention d’un statut d’établissement de paiement sont :

– Le renchérissement du coût des opérations pour les startups faisant appel à un établissement de paiement tiers et cela d’autant plus que les transactions sont plus nombreuses qu’un simple paiement (transaction de collecte multiple du montant puis transaction d’affectation unique du montant)

– L’exclusion du marché des startups si les conditions notamment de capital minimum sont trop importantes et disproportionnées par rapport à l’activité pour une acquisition en propre du statut.

– Le recours à un établissement tiers pour une startup fait en outre courir un risque de dépendance stratégique par rapport à l’EP qui « possède » les clients en terme de KYC et de modification arbitraire des conditions tarifaires, le service de financement participatif n’étant pas en mesure de disposer d’une « portabilité » des clients enrôlés par l’EP.

Statut allégé d’établissement de paiement

Le statut allégé d’établissement de paiement rend le statut plus accessible aux startups avec notamment un montant de capital minimum de 40.000€.

La limitation à 3 millions d’euros d’opération en moyenne par mois restreint l’intérêt de ce statut aux startups en phase de démarrage et d’évaluation de potentiel du concept qu’elles développent.

Ce montant ne semble pas susceptible d’évolution puisqu’il s’agit de celui fixé dans la Directive des Services de Paiements (DSP1). Dans le texte de la future DSP2 qui a été mis en consultation, il est même à ce stade, prévu de réduire ce montant à 1 million d’euro en moyenne par mois.

[http://ec.europa.eu/internal_market/payments/docs/framework/130724_proposal-revised-psd2_en.pdf (article 27)]

Ce seuil ne permet pas aux plateformes de se développer dans le cadre de ce statut allégé dans la mesure où de nombreuses plateformes dépassent déjà aujourd’hui ce montant. Ce qui les contraindrait à ne pas pouvoir opter pour ce statut allégé. Le nombre de projets mis en ligne étant en forte progression chez les plateformes, cela reviendrait pour celles qui ne peuvent pas / ne veulent opter pour un statut complet d’établissement de paiement ou passer un accord avec un établissement de paiement de refuser de prendre des projets pour éviter de dépasser ce seuil.

Le statut allégé d’établissement de paiement nous semble répliquer le dispositif CIP/PSI RTO avec :

– Un statut facilement accessible donnant la possibilité aux nouveaux acteurs émergents de démarrer facilement avec des volumes réduits

– Un statut de plein exercice nécessaire pour une plateforme voulant se développer avec des volumes en croissance.

Recommandation :

La création d’un statut d’établissement de paiement allégé est favorable pour l’émergence de nouveaux acteurs.

Adaptation du régime et du périmètre des offres au public de titres financiers réalisées dans le cadre du financement participatif

La reconnaissance explicite de l’activité de financement participatif proposée est positive bien qu’elle s’inscrive dans les conditions actuelles du placement privé.

Propositions de modifications du Règlement général de l’AMF

Définition d’une nouvelle limite propre aux offres au public réalisées via une plate-forme internet de financement participatif

Le rehaussement du montant total autorisé en placement privé en exemption de l’offre publique de titre financier (OPTF) de 100.000€ à 300.000€ constitue une avancée.

Néanmoins la véritable carence de financement s’exerce sur le champ de 150.000€ à 1,5M€ et il apparait donc comme insuffisant par rapport aux besoins du marché. Et cela d’autant plus que les directives européennes accordent une latitude nationale de transposition jusqu’à 5 M€.

Recommandation :

Etendre à minima le seuil à 1,5M€ et de manière optimale jusqu’à 5M€

Information à la charge des émetteurs dans le cadre du financement participatif

Pas de commentaires particuliers

Informations à la charge des plates-formes internet, ayant le statut de PSI ou de CIP, dans le cadre du financement participatif

Pas de commentaires particuliers

Définition des obligations professionnelles à la charge des CIP et des conditions d’agrément des associations professionnelles

Pas de commentaires particuliers

Propositions de doctrine de l’ACPR et de l’AMF relative au service placement non garanti

La caractérisation du service de placement non garanti et des conditions liées à son exercice nous semble totalement inadaptées.

La caractérisation du service de placement non garanti est trop extensive et conduit à englober des situations et des acteurs préexistants qui n’en dépendaient pas précédemment.

Pour rappel, le service de placement non garanti est défini comme « le fait de rechercher des souscripteurs ou des acquéreurs pour le compte d’un émetteur ou d’un cédant d’instruments financiers sans lui garantir un montant de souscription ou d’acquisition » (Article D321-1)

Cette définition a été précisée par la position n° 2012-08 de l’AMF et la position 2012-P-02 de l’ACP du 16 juillet 2012 relatives au placement et à la commercialisation d’instruments financiers dans les termes suivants : « Le service de placement non garanti suppose la réunion de deux conditions cumulatives :

– l’une est l’existence d’un service rendu à un émetteur ou cédant d’instruments financiers,

– l’autre est la recherche, qu’elle soit directe ou indirecte, de souscripteurs ou d’acquéreurs.

Cette seconde condition est la résultante de la première dans la mesure où la recherche de souscripteurs ou d’acquéreurs n’est effectuée que pour les besoins du service rendu à l’émetteur ou au cédant. Le service ainsi rendu à l’émetteur ou au cédant est donc central et préalable pour caractériser la fourniture du service de placement non garanti. En tout état de cause, si l’une ou l’autre de ces deux conditions fait défaut, il n’y a pas de service de placement non garanti. »

Cette définition conduit à considérer comme réalisant du placement non garanti et susceptible de requalification

– Les intermédiaires de toutes natures qui interviennent dans la transaction : notaires, business angels, VC, leveurs de fonds,….Ce qui amusant, comme l’on fait remarquer certains, c’est que le portail de financement participatif de la BPI (http://tousnosprojets.bpifrance.fr/) se retrouve aussi en complète illégalité.

– Tous les tiers prescripteurs avec lesquels les entreprises qui réalisent une levée de fonds communiquent. Ce qui concrètement empêche toute communication aux entreprises concernées.

– Les plateformes d’intermédiation même si elles agissent dans le cadre du placement privée dans les conditions d’exemption de l’OPTF.

Il n’apparait pas comme étant dans l’esprit de la loi de paralyser totalement les opérations de placement privé ou de les priver de toutes intermédiations de tiers.

Autant cette réglementation est légitime pour les OPTF, autant elle apparait comme abusive concernant le placement privée.

Il appartient au régulateurs de préciser de manière plus restreintes les contraintes du placement privée de telle manière à les différencier des contraintes de l’OPTF et rendre compatible avec la légalité les situations et acteurs préexistants ainsi que les nouvelles plateformes d’intermédiation directe.

Les conditions d’exercice du placement privé applicable aux plateformes sont elles aussi inadaptées.

L’interdiction de présenter les noms des sociétés et les détails voire minimaux des offres sur internet conduit à fortement contraindre l’activité des plateformes de même que des obligations préalables de qualification des prêteurs avant toute communication d’information.

Ces restrictions nous semblent découler d’une mauvaise compréhension d’internet qui est trop rapidement assimilé à de la publicité. En effet en navigation sur internet, les internautes ont une démarche active de recherche et d’accès à l’information qui ne peut être qualifiée de publicité ou de démarchage. Si les plateformes utilisent des publicités ou des liens sponsorisés sur internet ou des envois de messages électroniques non sollicités à des personnes non membres de la plateforme, elles réalisent du démarchage mais uniquement dans ces cas identifiés.

Recommandation

Le régulateur doit édicter des règles prudentielles plus adaptées et plus proches des situations et acteurs existants sur :

– La caractérisation du placement privé

– Les conditions applicables et notamment l’exclusion de la navigation internet du démarchage.

Pingback: Réglementation | Pearltrees

Pingback: Réglementation | Pearltrees

Pingback: Appel à action : Réponse à...