Tous les éléments de description du contexte des paiements Square sont résumés dans un précèdent article « Quel marketing pour quels acteurs dans le modèle Square / Paiement électronique ? »

Cet article compare la situation du paiement Square like par rapport à la segmentation du marché US et celui de la France (et de l’Europe) et passe en revue les scénarios de transposition et leurs significations en terme de segmentation.

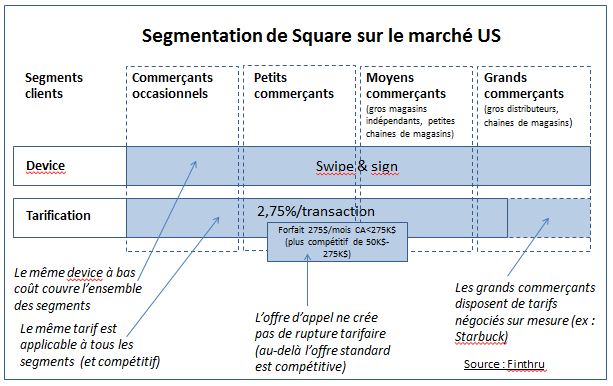

Le marché US est particulièrement favorable à Square car :

- Le même device « Swipe & sign » à bas coût couvre l’ensemble des segments clients

- Le même tarif est applicable à tous les segments (et compétitif). Square propose un taux de commission de 2,75% par transaction par rapport à un taux moyen sur le marché des acteurs bancaires d’environ 2,5%-2,20% (sources : Amazon Simple Pay, Feefighters)

- L’offre d’appel de Square (forfait de 275$/mois en dessous de 275.000$ de CA) ne crée pas de rupture tarifaire (au-delà l’offre standard est compétitive).

- Les grands commerçants disposent de tarifs négociés sur mesure (exemple : Starbuck)

La transposition du modèle de segmentation US de Square sur le marché France / Europe est défavorable :

- Le modèle Chip & pin (EMV) est généralisé (ou en cours de généralisation et les modèles alternatifs en cours d’extinction avec des conditions d’usage et tarifaires défavorables)

- Les tarifs associés au modèle Chip & pin (EMV) sont très compétitifs (les tarifs ci-dessous sont les tarifs français qui sont les plus ou parmi les plus compétitifs en Europe) du fait des très faibles coûts de fraude associés.

- Un device Chip & pin (EMV) est trop couteux à déployer sur les segments à faible valeur

- Un device Chip & sign (ou Swipe & sign) n’est pas compétitif en terme de tarif sur les segments hautes valeurs (du fait du renchérissement du coût de la fraude)

- L’offre d’appel (forfait 275$/mois) crée une rupture tarifaire (au-delà l’offre standard n’est plus compétitive et il faut changer d’offre)

La conclusion logique d’une telle constatation est donc qu’il faut adopter une segmentation différente de celle des US.

2 scénarios sont envisageables :

- Scénario 1 : différenciation par réseau d’acceptation

- Scénario 2 : Segmentation par étapes d’usage

Le scénario 1 correspond à la réalité actuelle qui s’applique aux services qui se sont déjà lancés en Europe (i-Zettle et Sum up). Mastercard et Visa appliquent des politiques d’acceptation différentes :

- Mastercard autorise l’acquisition de paiement via des dispositifs Chip & sign ou Swipe & Sign

- Visa refuse tout autre acquisition de paiement que Chip & pin sur un device et force les services de i-Zettle et Sum up de réaliser l’acquisition des paiements de clients détenteurs de cartes Visa via un scénario dégradé en terme d’usage (saisie manuelle du numéro de carte sur le smartphone du client par celui-ci à chaque paiement). Plus de détail dans cet article « Mouvement dans les services « Square like » en Europe«

- Le scénario Chip & sign ou Swipe & Sign n’est pas non plus la panacée car il introduit un nouveau scénario d’usage ne correspondant pas à l’usage courant (Chip & pin)

- Les taux de commission applicables aux paiements qui ressortent ne sont pas non plus compétitifs en regard des offres bancaires standards (les taux ci-dessous sont ceux théoriquement applicables. La tarification des services Square like est généralement de 2,75%)

Ce scénario n’apparaît pas viable tant en terme d’usage que de compétitivité prix.

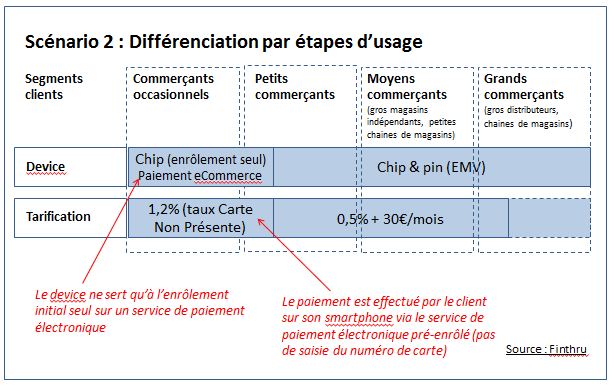

Un scénario alternatif existe avec une différenciation par segment clients puis par étapes d’usage dans le segment à faible valeur

- Un dispositif Chip & pin standard adresse les clients haute valeur

- Un dispositif d’enrôlement seul dans un service de paiement électronique via un device complété par un paiement électronique disjoint permet d’adresser le segment faible valeur avec une solution qui permet :

- Un enrôlement à l’initiative du commerçant sur l’habituelle prise de la carte au client

- Un scénario d’adoption contraint pour le client une fois celui-ci entraîné dans le processus d’enrôlement

- Une mise en œuvre facilité du service sur le smartphone du client, celui-ci étant notifié sur son device avec son numéro de carte pré-enrolé.

- Un paiement de type eCommerce à l’initiative et en contrôle du client

- Une sécurité supplémentaire contre la fraude assurée par le contrôle de la présence de la carte indépendamment du paiement réalisé par ailleurs.

Pingback: OCTO talks ! » Les agences bancaires la fin d’un modèle (v2)