L’évolution du cadre juridique du financement participatif (crowdfunding) fait l’objet d’une consultation publique sur la base d’un texte présenté par Fleur Pellerin aux Assises du Financement Participatif (cf mon article de présentation du texte).

[Pour information le 2° Forum de la Finance Participative en Limousin se tiendra le 8 novembre 2013]

Une consultation publique sur un texte de loi est une chose assez rare et mérite d’être encouragée et surtout soutenue en y contribuant largement en envoyant des commentaires par mail aux adresses dédiées des interlocuteurs impliqués avant la date de cloture du 15 novembre 2014.

- Ministère de l’économie et des finances : hcp@dgtresor.gouv.fr

- ACPR : financement-participatif@acpr.banque-france.fr

- AMF : directiondelacommunication@amf-france.org

Si vous avez une âme de contributeur, d’autres consultations sont en cours au niveau de la commission européenne et de la FCA (Financial Conduct Authority, le régulateur anglais) (cf l’article de Simon Deane-Johns)

Cet article couvre les commentaires sur le prêt rémunéré et un prochain couvrira les commentaires sur le financement en capital.

Remarques générales sur le texte

Quelques remarques générales en préalable :

- Tout d’abord, il n’y a aucune « régression » dans le texte puisqu’il s’agit de nouvelles capacités qui sont offertes aux plateformes. De même, il y a une « nécessité » à légiférer puisque les règles actuelles ne permettent pas le développement des plateformes. Je rappelle que les règles actuelles (décrites dans le guide du financement participatif AMF-ACPR) aujourd’hui applicables aux plateformes rendent en pratique impossible un développement à l’échelle des plateformes de capital et interdisent l’activité des plateformes de prêt à intérêt. Elles conduisent à requalifier les opérations de financement en don comme opérations de paiement nécessitant de s’adosser à un établissement de paiement et font peser des risques juridiques de requalification aux autres modèles qui se sont développés (par exemple sur l’utilisation des coopératives comme véhicule de collecte).

- Le texte traite certains points identifiés comme essentiels pour le développement du financement participatif mais ne traite pas tous les points problématiques car certains relèvent de domaines plus étendus tels que :

- Les points qui relèvent des textes européens

- La mauvaise compréhension d’internet comme un fait juridique autonome (ce qui impacte par exemple le démarchage)

- La confusion juridique liée au statut de la SAS (Société Anonyme Simplifiée)

- Contrairement à ce qui a été dit, le texte correspond bien à ce qui a été présenté lors des échanges préalables (il suffit de comparer avec le compte rendu que j’en avais fait). Après que cela ne couvre pas l’ensemble des problèmes des plateformes, c’est autre chose ou que les détails de la mise en œuvre des texte aboutissent à en dénaturer la teneur, c’est encore autre chose.

Statut des plateformes de prêt rémunéré

Le point essentiel est la nécessité de créer un statut pour l’exercice de l’intermédiation de prêt rémunéré en financement participatif du fait des insécurités juridiques du cadre réglementaire actuel.

Nous avons demandé dans le Livre Blanc la création d’un statut spécifique d’Etablissement de Financement Participatif dotés des capacités d’action pour compte de tiers et de collecte d’argent. Cette demande n’a pas été retenue et dans la consultation, l’AMF et l’ACPR indiquent que « la réception de fonds en faveur d’un tiers constitue un service de paiement ». Il s’agit de la réitération de la position exprimée dans le Guide du financement participatif ACP / AMF.

Implicitement, cela implique qu’une plateforme de financement participatif en prêt rémunéré doit opter pour le statut d’Etablissement de Paiement pour acquérir un statut pour ces opérations.

L’assimilation d’une opération de financement participatif en prêt à une opération de paiement ne nous semble pas correcte d’un point de vue logique. Et cela d’autant plus qu’une opération de financement participatif en capital n’est, elle-même, pas qualifiable d’opération de paiement alors qu’elle en présente toutes les similarités.

Cependant, en l’absence de solution alternative de statut pouvant être mise en œuvre à court terme, nous considérons le statut d’établissement de paiement pour les opérations de financement participatif en prêt rémunéré comme une avancée surtout s’il constitue réglementairement un cadre juridique sécurisé pour ce type d’activité.

Certaines solutions alternatives ont été considérées (fiducie,…) mais leur sécurité et leur portée juridique n’ont pas été validées. Nous attendons qu’elles continuent à être évaluées voire qualifiées par le régulateur.

Les implications de la nécessité d’obtention d’un statut d’établissement de paiement sont :

- Le renchérissement du coût des opérations pour les startups faisant appel à un établissement de paiement tiers et cela d’autant plus que les transactions sont plus nombreuses qu’un simple paiement (transaction de collecte multiple du montant puis transaction d’affectation unique du montant)

- L’exclusion du marché des startups si les conditions notamment de capital minimum sont trop importantes et disproportionnées par rapport à l’activité pour une acquisition en propre du statut.

- Le recours à un établissement tiers pour une startup fait en outre courir un risque de dépendance stratégique par rapport à l’EP qui « possède » les clients en terme de KYC (connaissance client réglementaire) et de modification arbitraire des conditions tarifaires, le service de financement participatif n’étant pas en mesure de disposer d’une « portabilité » des clients enrôlés par l’EP.

Statut allégé d’établissement de paiement

Le statut allégé d’établissement de paiement rend le statut plus accessible aux startups avec notamment un montant de capital minimum de 40.000€.

La limitation à 3M€ d’opération en moyenne par mois restreint l’intérêt de ce statut aux startups en phase de démarrage et d’évaluation de potentiel du concept qu’elles développent.

Ce montant ne semble pas susceptible d’évolution puisqu’il s’agit de celui fixé dans la Directive des Services de Paiements (DSP1). Dans le texte de la future DSP2 qui a été mis en consultation, il est à ce stade, prévu de réduire ce montant à 1M€ en moyenne par mois (article 27).

Implicitement, le statut à acquérir pour disposer d’une pleine autonomie stratégique est celui d’établissement de paiement de plein exercice avec un capital minimum de 125.000€ avec comme alternative de faire appel à un EP tiers. Le montant de 125.000€ de capital nous semble rester compatible avec la capacité d’une startup ayant montré des premiers résultats en terme de volume d’activité jusqu’à 3M€ de transactions/mois.

Seuils d’exemption pour le prêt rémunéré

Le projet de texte propose l’édiction de seuil en deçà desquels l’activité de prêt rémunéré en ligne serait autorisée et reconnue en exemption du monopole bancaire. L’internaute pourrait ainsi prêter sur un site de financement participatif par prêt et moyennant rémunération, une somme maximum de 250 € par projet pour une levée maximum par projet de 300 000 €, un nombre minimum de 20 personnes étant requis pour chaque prêt.

Sur l’exemption au monopole bancaire et aux risques potentiels que cela généreraient, il faut garder en tête que :

- Il existe déjà un certain nombre d’exemptions au monopole bancaire déjà utilisables (cf article du Livre Blanc sur les exemptions). Celle-ci ne fera que se rajouter aux autres.

- Le monopole bancaire français est défini de manière particulièrement extensif en comparaison internationale et on peut s’interroger sur la pertinence de cette extension. Et cela d’autant plus :

- que cette extension est récente puisqu’elle date essentiellement de la loi bancaire de 1984 (n’était-on pas protégé avant ?)

- que sa définition n’est pas conforme avec la réglementation européenne et que cela est une source régulière « d’ajustements » (par exemple notez la pirouette entre « service de paiement » dans la loi originelle et « service bancaire de paiement » dans la loi actuelle – je ne conseille pas aux puristes de la cohérence de creuser le sujet).

Seuil des 250€

Il nous parait important de rapprocher les seuils, des capacités effectives des plateformes à réaliser des opérations et à poursuivre une trajectoire de développement en se basant sur des métriques actuelles.

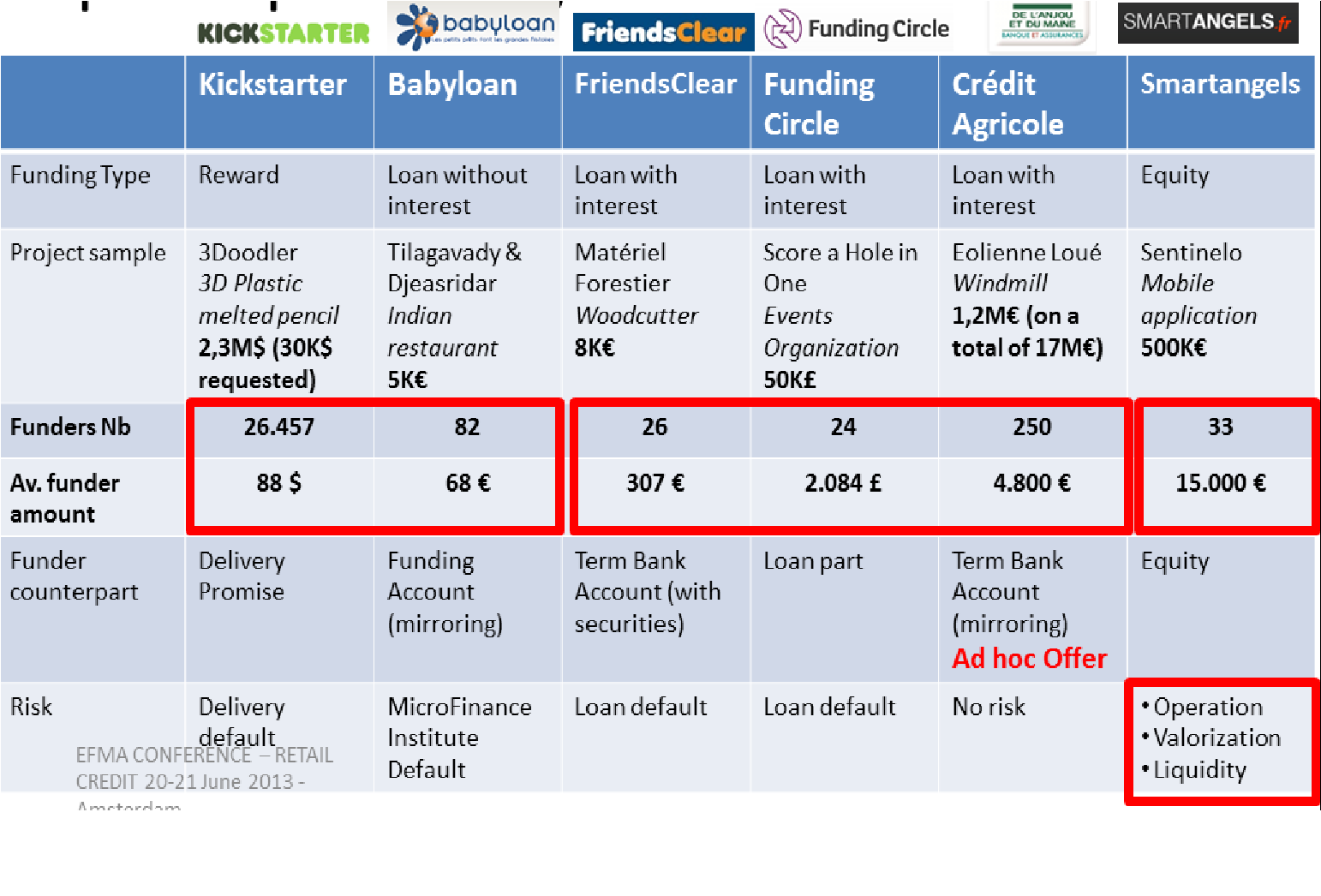

Si l’on fait un échantillon de projets représentatifs des plateformes actuelles et de leur capacité à attirer une communauté sur des projets (cf schéma ci-dessous),

on peut en tirer les conclusions suivantes :

- Les grands nombres d’utilisateurs sont l’apanage des plateformes de don en mode « pré-achat » sans montant limite du projet avec un montant moyen par contributeur (« ticket ») relativement faible.

- Les plateformes de prêt sont mécaniquement limitées en nombre de contributeur du fait du montant demandé qui est limité (puisqu’il y a remboursement).

- Les montants moyens par contributeurs sont d’autant plus élevés (et le nombre de contributeurs limité) que la plateforme se trouve dans le champ du rémunéré.

- Cette tendance semble d’autant plus accentuée que la maturité de la plateforme est avancée. Par exemple :

- Sur Funding Circle, le site de référence du prêt aux entreprises en crowdfunding en Angleterre, sur les derniers projets, le montant moyen du ticket est de 14.000£ pour une moyenne de 5 prêteurs pour un montant moyen de 67.500£.

- Sur le site irlandais Linked Finance, le montant moyen du ticket est de 982€ pour une moyenne de 32 prêteurs et un montant moyen de 22.000€.

On ne peut donc s’attendre à une communauté de prêteurs sur un projet de plus de 100 personnes. Ce qui parait déjà un seuil très ambitieux.

Cela crée un « gap » dans la trajectoire de développement d’une plateforme entre des montants limités auprès d’une communauté limité (un projet de 20.000€ financé par 100 personnes à 250€/personne) et des montants plus importants (300.000€) nécessitant une communauté d’une taille impossible à réunir (1200 personnes) car elle nécessite de passer par des étapes intermédiaire à 200, 500, 700, 1000 personnes, elles-mêmes non réalisable avec le seuil actuel de 250€/projet/personne).

Aussi, afin de permettre le développement des plateformes de prêt dans le domaine limité qui leur a été fixée (montant maximum de 300.000€), nous préconisons de fixer un seuil plus important pour le montant maximum par projet par personne afin d’assurer le passage des étapes intermédiaires.

Le seuil actuel de 250€ limite le montant du projet à 20.000€ avec un nombre vraisemblable de 100 prêteurs (qui est déjà un nombre élevé).

Nous demandons a minima un seuil de 1500€ par projet par personne afin de pouvoir atteindre un montant de projet financé de 100.000€ avec 100 prêteurs.

Nous préconisons un seuil optimum de 2 500€ par projet par personne afin de pouvoir atteindre un montant par projet proche de 100.000€ avec un nombre plus raisonnable de 50 prêteurs.

Le tableau ci-dessous détaille ces différents cas de figure :

- Le montant maximum du ticket est le seuil (de 250€/projet/personne à 2500€/projet/personne)

- Le montant moyen du ticket est calculé avec 2/3 des prêteurs au montant maximum et 1/3 des prêteurs à 100€ car on ne peut pas s’attendre à ce que tous les prêteurs mettent le montant maximum autorisé sur tous les projets

- Les montants seuils des projets atteignables sont portés dans le coeur du tableau selon le seuil fixé et le nombre de prêteurs.

Par ailleurs, comme les seuils de 250€ et 2500€ correspondent à des seuils de contrôle chez l’opérateur de paiement, il serait envisageable :

- Que aucun contrôle ne soit réalisé jusqu’à 250€ (ce qui correspond à la règle actuelle pour les opérateurs de paiement)

- Que des diligences simplifiées (de type questionnaire déclaratif de type MIF de qualification de la compréhension du risque et de l’exposition pour le prêteur) soient mises en place jusqu’à seuil de 2500€/projet/personne.

En terme de protection du prêteur, le montant de 2500€ semble présenter une exposition au risque de la surface financière du prêteur acceptable sans vérification préalable de celle-ci ou avec une vérification déclarative de la part du prêteur (sans contrôles sur pièces qui rendent inapplicables l’objet même du seuil).

Seuil des 300.000€

Le seuil des 300.000 € doit permettre de couvrir les situations où sont constatées des déficiences ou des restrictions de financement.

J’avais recensé ces situations de financement dans un précédent article sur le marché du crowdfunding :

- (1) Entreprises à potentiel de développement dans le « funding gap » (zone de financement de 100/250K€ à 2,5M€ avec une activité générant un CA mais limité et encore loin du point d’équilibre, non ou insuffisamment couverte par les acteurs traditionnels du financement)

- (2) TPE, voire PME ne correspondant pas au critères de sélection des acteurs traditionnels du financement voire subissant un resserrement de ces critères

- Taille limité et rentabilité conséquente faible

- Absence d’historique (création, pas de relation avec le chargé de clientèle)

- Secteur d’activité ou ratio financier exclus par la gestion centralisé du risque

- Absence d’expertise sectorielle (par exemple sur les commerces ambulants ou le eCommerce)

- Affectation bloquée du capital pour respecter les ratios prudentiels

- Exclusion du fait de caractéristiques de conformité

Le segment (1) est plutôt celui du financement en capital et le segment (2) du financement en prêt. Dans ce segment (2), les plus petites entreprises correspondant aux demandes de financement les plus faibles (de 15.000€ à 50.000€) sont les moins bien servies par les acteurs traditionnels. Cependant, on constate que des PME demandant des financements de montant plus important (de 100.000€ à 250.000€) peuvent aussi rencontrer des situations similaires de restrictions des financement alors même que leurs caractéristiques de taille et d’assise devraient les en prémunir.

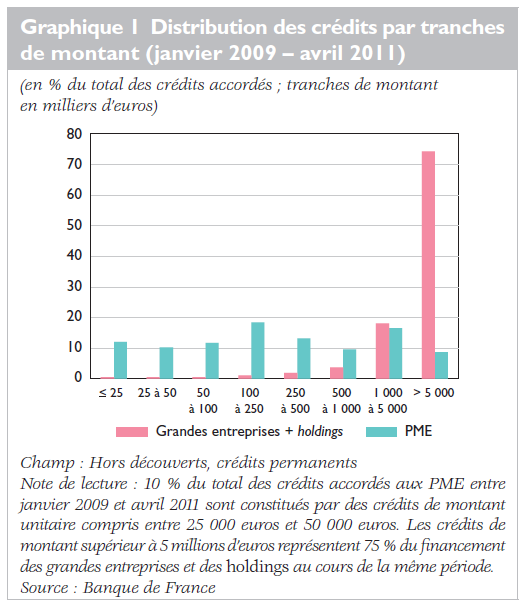

Comme le montre le schéma ci-dessous, le seuil des 300.000€ couvre l’ensemble de la part basse du marché du financement des TPE/PME (50% des financements étant situés au dessus de ce seuil).

Nous considérons que le seuil de 300.000€ permettrait de répondre à ces situations et qu’au regard des trajectoires de développement précédemment évoqué, il ne représente pas un risque d’impact significatif pour les acteurs traditionnels et plutôt au contraire un facteur de stimulation à mieux adresser la demande et notamment par rapport aux évolutions fluctuantes des politiques de crédit des acteurs contraints par le pilotage de leur ratio d’actif.

Des opérations de montant plus important (infrastructure énergétique durable,…) sont envisageables en prêt mais du fait des montants importants, elles peuvent couvrir des coûts de structuration plus complexe et plus adapté que le prêt en direct (titres).

Sur le segment des prêts au particuliers, les montants actuels des prêts sont largement inférieurs sauf pour les prêts immobiliers sur lesquels, à ce stade peu de déficiences ont été identifiées.

Seuil des 20 prêteurs par prêt

Le seuil des 20 prêteurs nous parait arbitraire notamment pour les financements de petits montants pour lesquels il est inadapté. Par exemple un prêt de 1500€ (prêt de type ADIE) nécessite de limiter la contribution individuelle à 75€ pour respecter la règle des 20 personnes (au lieu de 6 personnes à 250€).

Le tableau suivant qui représente le nombre de prêteur dans le corps du tableau en fonction du montant du projet et du montant apporté par chaque prêteur montre bien les contraintes que cela représente pour les petits montants de prêt :

Nous préconisons a minima d’abaisser le seuil des 20 personnes à 5-10 personnes maximum voire de le supprimer.

L’objet du seuil semble être de réserver l’exemption accordée uniquement à des prêteurs individuels agissant en foule mais il nous semble que le seuil des 250€ (même porté à 2500€) fait double emploi avec ces objectifs puisque, en tout état de cause, il ne permet pas à des acteurs de mettre en place une activité « professionnelle » de prêt (un prêteur individuelle « usurier » par exemple). La seule hypothèse serait que ce dernier ne fasse que des micro-prêts (de 250€ à 2500€ selon le seuil). En cas d’arbitrage entre le seuil de 20 personnes par prêt et de 250/2500€ par prêt par personne, c’est l’augmentation du seuil de 250e à 2500€ qui est a privilégier (car il s’exerce de 5000€ à 300.000€ alors que le seuil de 20 personnes n’est contraignant que pour les prêts de faible montant).